IPO被否案例分析:持续经营最重要 转板需自身硬

解读新三板

2017-02-17 16:32

IPO审查“去库存”速度正在提升,越来越多公司跃龙门的同时,也有很多公司被刷了下去。

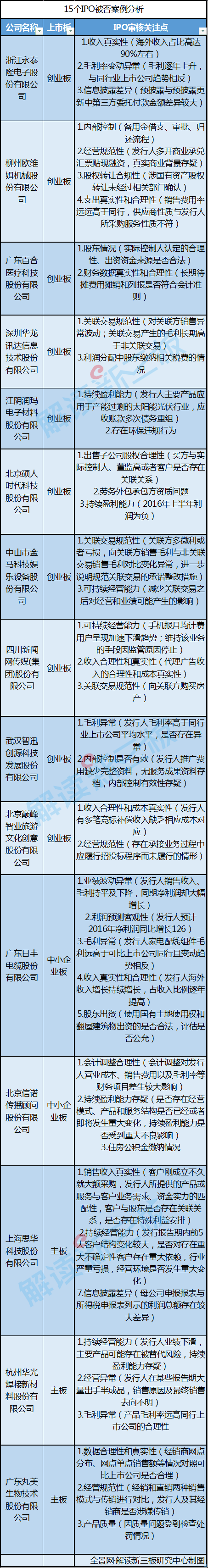

解读新三板研究中心统计发现,过去两个月来IPO上会通过率有所下降,其中创业板最为明显,低至78.3%。去年11月迄今IPO审查未通过的15家公司中,10家是创业板。

从审查意见看,对这15家未通过审查的公司,证监会发审会主要关注的问题集中在3个方面:1、持续经营能力;2、财务数据真实性和合理性;3、关联交易规范性。此外,内部控制有效性、经营规范性、信息披露真实性和准确性三大问题也多次出现。

持续经营能力

无论是主板、中小板还是创业板,持续经营能力都是IPO审查中最为关注的问题。

上面IPO被否的15家公司中,至少10家公司的审查意见直接或间接提到了持续经营能力。审查人员针对业绩下滑、收入合理性、成本真实性、行业趋势、客户变更、甚至关联交易发表的意见,实际上都可以归结为对持续经营能力的审查。

华光新材可能是近期因为持续经营能力存疑IPO被否的最典型案例。华光新材主要产品是钎焊材料,2013年至2015年钎料销售持续收缩,净利润连续3年下滑,降幅介于23%-46%,该公司预测未来可能出现下滑50%以上的情况。

华光新材银钎料销售持续下滑,有市场需求波动的原因,也有该产品被替代的原因。下游客户通过使用降银钎料,或者通过自身研发和改进工艺,用铜钎料代替银钎料,而华光新材的铜钎料产品还处于市场推广阶段。

在审核中,审查人员要求保荐人核查华光新材“经营业绩是否存在继续大幅下滑的风险,主要产品之一银钎料是否存在被其他产品替代的风险,所处经营环境是否已经发生或将要发生重大变化,持续盈利能力是否存在重大不确定性,相关信息披露和风险揭示是否充分。”

尽管业绩下滑已经不是IPO的绝对拦路虎,但业绩大幅下滑仍然是一块硬伤,尤其是在华光新材案例中,业绩大幅下滑同时还存在主要产品可能被替代的风险。

润玛股份的产品主要应用于已经明显产能过剩的传统太阳能光伏行业,因为回款问题应收账款多次进行债务重组;从事节能服务的硕人时代2016年上半年亏损;川网股份手机月报计费用户主要依靠群发外呼维持,而群发外呼2015年被监管叫停;中山金马关联交易减少和规范可能影响未来经营;日丰电缆业绩异常波动;思华科技大客户结构变化较大、资金实力与采购规模匹配性存疑,这些公司的持续经营、盈利能力都被审查人员打上了问号。

目前新三板已经申报IPO的84家公司中,29家公司在2014年或者2015年出现过业绩下滑的情形,丽岛新材、曙光电缆和长江材料三家公司连续两年业绩下滑。

慧尔股份、耐普矿机、泰林生物、世纪天鸿和日懋园林5家公司2014年业绩下滑超过30%;海纳生物(已中止审查)、派诺科技和曙光电缆2015年业绩下滑超过30%。除日懋园林和曙光电缆,其他几家公司的IPO目标都是创业板。

财务数据真实性和合理性

纵观15家过会失败公司的审核结果说明,财务数据真实性和合理性是审查人员关注的另外一个焦点,有9家公司收入(支出)、成本、毛利率等数据受到质疑,财务数据真实性还涉及信息披露真实性问题。

永泰隆IPO审核未通过,最大问题便在于收入真实性存疑。永泰隆的主要产品是电能表和电能表配件,海外销售收入占收入比例在90%以上,主要客户集中在俄罗斯、巴基斯坦、韩国和荷兰等国家,审查人员要求保荐人进一步核查永泰隆海外收入真实性并发表意见。

与国内大客户可以现场核查不同,海外大客户现场调查显然并不实际。海外收入占比越大,相关的核查程序要越复杂完整,才能让审查人员相信收入的真实性。永泰隆也不是个案,1月4日上会失败的日丰电缆三年一期报表中海外销售收入逐渐增长,占总收入比例从10%出头上升至24%,也被要求进一步说明海外销售增长的原因。

如果对大客户的销售收入与该客户的业务需求、资金实力存在明显出入,也容易引发审查人员关于收入真实性的关注——IPO审查中只要露出了一条缝,就有可能被挖到一个坑。

思华科技的客户力飞网络2015年8月成立,10月份与发行人签订大额合同;客户盛汀信息2016年11月设立,12月与发行人签订大额合同,这种模式重复出现并且发生在IPO审核后期,导致审查人员仅针对这两个客户便发出了多达5个问题:

【5大问题】

1、 力飞网络和盛汀信息与发行人是否存在关联关系;

2、 该等客户成立不久就向发行人大额采购的原因和合理性;

3、 产品或者服务规模与客户业务需求和资金实力是否匹配;

4、 最近一个年度业绩对关联方或存重大不确定客户是否存在重大依赖;

5、 盛汀信息主要服务对象的股权是否发生或即将发生重大变化;

除此之外,力飞网络这个2015年突然冒出来的大客户回款还特别及时,与其他原有的大客户形成鲜明对比。这种异常和不匹配性成为质疑的起点,而且审查人员的思路并未停留在对匹配性的追究上,而是一层层深入到是否存在关联关系、是否存在特殊利益安排、是否存在重大依赖,销售真实性存疑进一步延伸到持续盈利能力存疑。

在IPO审核中,业绩真实性被怀疑通常伴随着毛利率异常,上述15个IPO被否案例有4个被审查人员指出毛利率异常,而毛利异常通常有两种情况:远高于可比同行上市公司,或者变化趋势与可比同行上市公司相反。

智迅创源毛利率达到70%左右,远高于A股同行其他上市公司平均水平50%出头,这点引起了审查人员的注意。发审委会议针对智讯创源的第一条询问,就是要求说明毛利与同行上市公司相比是否存在异常;永泰隆三年一期毛利略低于上市同行平均值,但逐年上升的变化趋于与同行整体逐年下降刚好相反,也被要求进一步说明毛利变动的原因。

关联交易规范性

前面提到的15个IPO被否案例,有5家被问到关联交易或者关联关系相关问题。在一些案例中,关联交易涉及财务数据真实性问题,尤其是成本真实性。

华龙讯达1月6日上会未获通过,被否核心在于业绩下滑和关联交易。审查人员注意到,2016年上半年华龙讯达营业收入同比下降11.6%,对关联方中臣数控的销售1353万元,达到2015年全年的82.4%,对关联方销售产生的毛利占当期毛利34%,较上期大幅提高。最大异常在于:关联交易产生的毛利率长期高于非关联交易。

针对关联交易的相关询问,贯穿了中山金马整个审核会议。首先发行人与关联方多为上下游关系,而关联方经营状况大多为微利或者亏损,其次对关联方的销售毛利率与同期非关联交易毛利相比变化异常,从低于非关联交易变为高于非关联交易。

审查委员要求发行人进一步分析关联交易的公允性、合理性和持续性,进一步说明规范关联交易的承诺和整改措施,说明减少关联交易之后对经营业绩的影响。在中山金马这一案例上,审查人员的思路从关联交易出发,并未停留在关联交易上,而深究到关联交易之下业绩(毛利率)的真实性、减少关联交易之后的持续经营能力变化。

其他方面的,审查人员关于内部控制有效性的询问主要涉及资金往来问题;关于经营合规性的询问主要涉及环境污染、产品质量和商业票据是否具有真实交易背景。

智讯创源2013年、2014年市场推广费用分别为825万元和1068万元,但发行人未能提供相关费用的完整资料、预算明细,服务价格没有基础数据支持,没有完整的服务成果资料存档。审查人员要求保荐人核查和说明相关市场推广的真实性、完整性和合规性,以及发行人内控制度的有效性。

对已经申报或者准备申报IPO的新三板公司而言,好消息在于从已过会和反馈的少数几个案例看,新三板公司反馈的问题较少,前提是目前尚未涉及到股东人数和结构的问题。新三板公司在挂牌过程中相当于经历了一场“小IPO”,挂牌之后经历了持续规范经营和信息披露,但也正因为这样,信息披露差异方面可能更加棘手。

IPO被否的永泰隆在反馈文件中回复某客户委托第三方支付货款4527万元人民币,这一数目在预披露更新文件中变成了3261万美元,这个差错被审查人员注意到,因而对其信息披露的真实、准确、完整和及时性产生了疑问。

信诺传播在回复文件中,拟对《招股说明书》收入、成本确认方法进行调整,这种调整导致三年一期营业成本、销售费用、毛利率发生较大变化,被要求说明会计调整的原因和合理性。

对照已经申报IPO的新三板公司,麟龙股份在预披露之前对挂牌期间已经公开披露过的三年一期报表进行追溯更正,这次会计更正如果没有非常充分合理的解释,也可能成为审核中发审会反馈、询问的要点。

图:近期15家IPO审查被否核心原因分析

( 编辑:张恒 )