从未如此严格!证券经纪业务统一规章出台!明确“八不得”

中新经纬

2019-07-27 13:43

从未如此严格!证券经纪业务统一规章出台!明确从业人员展业"八不得",这些业务绝不能再打擦边球

程丹

券商经纪业务迎来规范时刻,堪称史上最严。

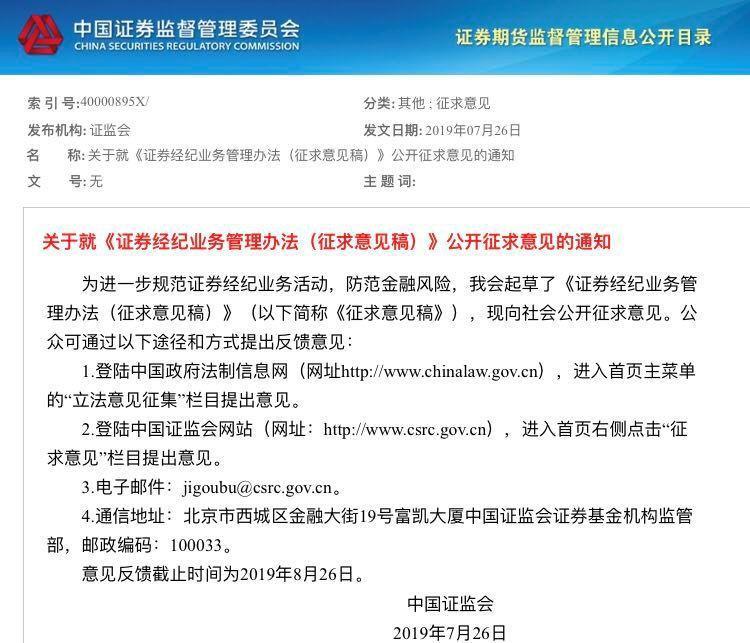

证监会7月26日就《证券经纪业务管理办法》(简称《管理办法》)公开征求意见,从管理客户、管理交易、管理人员等多个角度入手,强化内部管理与外部追责,着力加强证券公司自我约束和违规追责措施,弥补行业在处理场外配资、“飞单”等违法违规行为过程中已经暴露出来的业务管理“短板”,进一步消除市场混乱。

来看关键内容:

1、证券公司及其工作人员从事证券经纪业务营销活动,应当向投资者介绍证券交易基本知识,充分揭示投资风险,不得有诱导无投资意愿或者不具备相应风险承受能力的投资者参与证券交易活动;采用诋毁其他证券公司等不正当竞争方式招揽投资者等。

2、证券公司通过互联网或者电话开展营销活动的,应当通过专门的技术系统,根据投资者意愿设置禁扰名单与禁扰期限,明确内部追责措施,防止因电话营销等业务活动对投资者形成骚扰。

3、证券公司要将投资者区分为普通投资者和专业投资者,并根据投资年限、投资经验等因素进一步细化普通投资者分类并提供针对性的交易服务。证券公司认为投资者参与特定交易不适当,或者无法判断是否适当的,可以拒绝提供相关服务。

4、证券公司应当落实账户使用实名制、适当性管理、资金监控、异常交易管理等要求,通过定期、不定期检查等方式核实投资者账户使用是否实名、适当性是否匹配、资金划转与交易行为是否异常。

5、证券公司收取的交易佣金应当与代收的印花税、证券监管费、证券交易经手费、过户费等其它费用分开列示,并按照规定与约定提供给投资者。

6、证券公司向投资者收取证券交易佣金,不得存在收取的佣金明显低于证券经纪业务服务成本;不得使用“零佣”、“免费”等用语进行虚假宣传。

7、投资者向证券公司提出转户、销户的,证券公司应当在投资者提出申请并完成其账户交易结算后的两个交易日内办理完毕。

8、证券公司应当建立健全科学合理的证券经纪业务从业人员绩效考核制度和薪酬分配机制,将从业人员的执业行为合规性、服务适当性、投资者管理履职情况和投资者投诉情 况等作为考核的重要指标,不得简单与新开户数量、业绩表现直接挂钩,禁止以人员挂靠、业务包干等承包方式开展业务活动,或者以其他形式实施过度激励。

看点一:经纪业务从业人迎来规范管理

证券经纪业务是证券公司的传统业务、核心业务,也是支持证券公司其他各类业务发展的基础业务。自综合治理以来,证监会陆续完成问题公司风险处置、证券账户规范、客户资金三方存管、营销人员管理、营业网点清理规范、非现场开户推广、外部接入系统规范等各项基础性工作,证券经纪业务监管框架逐步建立。

但随着资本市场的发展与互联网技术应用的普及,证券经纪业务快速发展,证券公司分支机构数量迅速增加,投资者数量与从业人员持续增长,投资者交易较为活跃,投资者资产规模明显扩张。但是应当看到,证券经纪业务发展与监管也存在一些问题,亟待解决:

一是证券经纪业务的定义缺乏规定。现行法规对证券经纪业务的定义没有明确界定。各方对证券经纪业务的内涵与外延认识差异较大,不利于证券公司规范开展证券经纪业务与认定、打击非法证券经纪活动。

二是证券公司的作用没有充分发挥。证券公司作为连接广大投资者与证券交易场所的重要中介,理应在维护市场交易秩序、促进市场平稳运行、满足投资者多元化交易需求方面发挥积极作用。但从实践看证券公司对此认识不尽统一,大多数公司将经纪业务简单定位于交易通道,向投资者提供的专业服务严重不足。

三是现有业务规则体系不完善。证券经纪业务缺乏统一的部门规章,现有规定散见于证监会、交易场所、中国结算、证券业协会的文件之中,效力层级较低,缺乏有效统筹,部分监管要求明显滞后,无法满足业务规范运作的需要。

基于上述三点考虑,证监会相关人士表示,证监会起草了《管理办法》,引导行业回归业务本源。力求对证券公司营销客户、了解客户、适当性管理、交易执行、客户服务等做出较为系统的规范,引导证券公司维护市场交易秩序,充分发挥证券市场“守门人”的作用。

同时,提升经纪业务运作规范程度。从管理客户、管理交易、管理人员等多个角度入手,强化内部管理与外部追责,着力加强证券公司自我约束和违规追责措施,弥补行业在处理场外配资、“飞单”等违法违规行为过程中已经暴露出来的业务管理“短板”,进一步消除市场混乱,并留出经纪业务未来发展空间。适应科技发展与业务转型需要,明确证券公司与互联网机构等第三方合作的原则要求、不再强调账户等业务的具体办理方式,同时就证券公司同业合作作出了原则规定,为未来降低业务同质化、实现证券公司功能差异化、探索发展成熟市场较为普遍的主经纪服务留出了空间。

看点二:经纪业务从业人员“八不得”

《管理办法》规定,证券公司及其工作人员从事证券经纪业务营销活动,应当向投资者介绍证券交易基本知识,充分揭示投资风险,不得有八项行为:

一是诱导无投资意愿或者不具备相应风险承受能力的投资者参与证券交易活动;

二是提供、传播虚假或者误导投资者的信息;

三是直接或者安排其他机构、个人变相向投资者返还佣金、赠送礼品或者给予其他利益;

四是采用诋毁其他证券公司等不正当竞争方式招揽投资者;

五是以任何形式对投资者证券买卖的收益或者赔偿证券买卖的损失作出承诺;

六是与投资者约定分享投资收益或者分担投资损失;

七是违规委托证券经纪人以外的个人或者机构进行投资者招揽、服务活动;

八是损害投资者合法权益或者扰乱市场秩序的其他行为。

在与互联网信息平台合作方面,规则指出,证券公司从事证券经纪业务,可以选择新闻媒体、互联网信息平台等第三方载体投放广告,进行企业宣传。投资者招揽、接收交易指令等证券业务的任一环节,应当由证券公司独立完成,第三方载体不得介入。

看点三:防止因电话营销对投资者形成骚扰

《管理办法》指出,证券公司从事证券经纪业务,应当加强统一管理,对营销活动实施留痕和监控,防范从业人员私下展业。证券公司通过互联网或者电话开展营销活动的,应当通过专门的技术系统,根据投资者意愿设置禁扰名单与禁扰期限,明确内部追责措施,防止因电话营销等业务活动对投资者形成骚扰。

在交易层面,证券公司应当按照投资者委托指令载明的证券名称、买卖数量、买卖价格和接收投资者委托指令的时间顺序向证券交易场所申报。

证券公司及其从业人员开展证券经纪业务,不得违背投资者的委托为其买卖证券;不得私下接受投资者委托买卖证券;不得接受投资者的全权委托;不得未经投资者的委托,擅自为投资者买卖证券,或者假借投资者的名义买卖证券;不得诱导投资者进行不必要的证券买卖;不得违背投资者意愿或者损害投资者合法权益的其他行为。

证券公司发现异常交易线索的,应当核实并留存证据,落实账户使用实名制、适当性管理、资金监控、异常交易管理等要求,通过定期、不定期检查等方式核实投资者账户使用是否实名、适当性是否匹配、资金划转与交易行为是否异常。一旦发现投资者存在非实名使用账户、不适合继续参与特定交易、资金使用与交易行为异常等情况的,或者拒绝配合证券公司工作的,应当及时采取相应的管理措施,必要时可以根据自律规则及证券交易委托协议的约定暂停、终止提供证券交易服务,并按照规定履行报告义务。

看点四:严禁“零佣”、“免费”等用语进行虚假宣传

券商佣金战是经纪业务的敏感词。《管理办法》要求证券公司收取的交易佣金应当与代收的印花税、证券监管费、证券交易经手费、过户费等其它费用分开列示,并按照规定与约定提供给投资者。

证券公司应当在公司网站、营业场所、客户端同时公示对各类别投资者的具体证券交易佣金收取标准。证券公司实际收取的证券交易佣金应当与公示标准一致,与投资者确定、变更交易佣金收取标准应当妥善留痕。

同时,证券公司向投资者收取证券交易佣金,不得存在收取的佣金明显低于证券经纪业务服务成本的行为;不得使用“零佣”、“免费”等用语进行虚假宣传的行为;不得违反反不正当竞争和反垄断规定的其他行为。

看点五:账户销户须2个交易日内完成

《管理办法》规定,投资者向证券公司提出转户、销户的,证券公司应当在投资者提出申请并完成其账户交易结算后的两个交易日内办理完毕。证券公司应当为投资者转户、销户提供便利,不得违反规定限制投资者转户、销户。

投资者有证据证明证券公司没有合理理由限制其证券账户转户、销户的,可以向中国结算进行投诉,中国结算应当督促相关证券公司依法办理。中国结算确认相关证券公司违反自律规则的,依法采取自律管理措施;发现涉嫌违反监管规定的,移送中国证监会派出机构查处。

在投资者保护方面,《管理办法》还规定了证券公司应当承担投资者投诉处理主体责任,建立健全投资者回访制度和投诉处理制度,持续跟踪了解投资者状况,妥善处理投资者投诉和纠纷,及时发现并纠正不规范行为,切实提升投资者满意度。

证券公司应当配备充足的回访人员,保证必要的回访比例。证券公司可以安排本公司员工回访,也可以委托第三方专业机构实施,但法律责任仍由证券公司承担。证券公司回访应当,对新开户、新增特定交易权限的投资者,在开通相应 交易权限前完成回访;对发现账户使用、资金划转、证券交易等存在异常情形的投资者,在两个交易日内进行回访;对其他投资者,每年回访比例不得低于上年末客户总数的一定比例,具体比例由中国证券业协会规定。

看点六:和薪酬有关,不得实施过度激励

《管理办法》还明确了经纪人员的薪酬体系。证券公司应当建立健全科学合理的证券经纪业务从业人员绩效考核制度和薪酬分配机制,将从业人员的执业行为合规性、服务适当性、投资者管理履职情况和投资者投诉情况等作为考核的重要指标,不得简单与新开户数量、业绩表现直 接挂钩,禁止以人员挂靠、业务包干等承包方式开展业务活动,或者以其他形式实施过度激励。

看点七:违反规定涉嫌犯罪追究刑责

对于证券公司违反的规定,《管理办法》要求,依法采取责令改正、出具警示函、责令增加内部合规检查次数、责令定期报告、责令处分有关人员等行政监管措施;情节严重的,依法采取公开谴责、暂停部分或者全部业务、暂停核准新业务或者增设、收购营业性分支机构等行政监管措施。对直接负责的高管人员和其他责任人员,依法采取出具警示函、责令参加培训、责令改正、监管谈话、公开谴责、责令更换或者限制其权利、认定为不适当人选、撤销任职资格等行政监管措施。

对于证券从业人员违反规定的,依法采取出具警示函、责令参加培训、责令改正、监管谈话等行政监管措施;情节严重的,依法采取公开谴责、撤销任职资格等行政监管措施。

证券公司及证券从业人员若还存在业务管控存在重大缺陷、严重损害投资者合法权益、严重危及市场正常秩序、严重损害证券行业形象、造成恶劣社会影响的情况的,证监会还将给予警告,或者处以 3 万元以下罚款。涉嫌犯罪的,依法移送司法机关,追究刑事责任。

( 编辑:单征宇 )