攀钢钒钛62亿购同门资产 标的营收几乎全靠关联交易

中国经济网

2019-11-26 13:33

因三年前重大资产重组遗留下来的同业竞争问题,鞍钢集团做出将西昌钢钒钒制品分公司注入攀钢钒钛的承诺。但是,这次62亿元的高溢价收购是否会留下更多后遗症?针对问询函中的问题,攀钢钒钛也需做更详细的解释

是有钱任性,还是迫于大股东三年前所作的承诺?攀钢集团钒钛资源股份有限公司(下称攀钢钒钛,000629.SZ)准备以62亿资金,来一次现金收购,但背后动机以及收购资产的质地,却引发市场质疑。

日前,攀钢钒钛发布公告称,拟以支付现金的方式购买西昌钢钒有限公司(下称西昌钢钒)钒制品分公司的整体经营性资产及负债,交易对价合计62.58亿元。

《投资时报》研究员注意到,标的资产钒制品分公司属西昌钢钒所有,西昌钢钒与攀钢钒钛的控股股东均为攀钢集团,实控人均为鞍钢集团,本次重大资产收购构成了关联交易。根据收购草案,此次标的资产的增值率达到351%,其业务和营业收入来源,极大依赖于关联客户和供应商。

虽然根据现行《重组管理办法》相关规定,现金支付的重大资产重组无需提交证监会审核,但该情况仍引起监管机构重视。11月18日,深交所对攀钢钒钛披露内容进行事后审查,并下发重组问询函,围绕公司对此次重大资产的现金收购的相关问题展开问询。

业绩全是关联方贡献

攀钢钒钛主要从事钒钛产品的生产与销售、钒钛延伸产品的研发和应用,其产品广泛应用于钢铁工业、电子工业、有色金属及涂料油墨、航空航天、国防军工等领域。

此次攀钢钒钛现金收购标的主营业务同样为钒产品生产加工业务。由于两者的控股股东都是攀钢集团,存在同业竞争问题。

事实上,2016年攀钢钒钛进行重大资产重组时,同业竞争的现象就已经存在。但当时,由于西昌钢钒钒产品业务仍处于亏损状态,短期内不具备注入上市公司的条件。

为了避免同业竞争,鞍钢集团、攀钢集团分别出具了相关承诺函,表示为解决西昌钢钒与攀钢钒钛潜在的同业竞争,计划在西昌钢钒的钒产品生产加工业务连续三年盈利、具备注入上市公司条件时,以公允价格将相关业务注入上市公司。

不过,在距离当时承诺的盈利“连续三年”的时间未到时,鞍钢集团却等不及了,开始推动攀钢钒钛与西昌钢钒实施本次交易,将标的资产整体注入上市公司。

对此,问询函要求攀钢钒钛说明在连续三年盈利期限尚未届满的情形下,将相关钒产品生产加工业务注入公司的原因及合理性,是否涉及变更承诺。

同时,问询函要求结合主要产品价格历史波动情况等,说明标的资产业绩盈利状况是否稳定,并充分提示主要产品价格和标的资产业绩波动的风险。

收购草案显示,标的资产西昌钢钒钒制品分公司2017年、2018年及2019年上半年(下称报告期),分别实现营业收入15.3亿元、36.7亿元及17亿元,实现净利润3.5亿元、20.1亿元及 8.5亿元。

但值得注意的是,其业绩几乎全部由上下游关联公司贡献。

在盈利模式上,标的资产通过销售各类钒产品实现盈利,主要销售渠道为上海攀钢钒钛资源发展有限公司(下称上海钒钛)。而上海钒钛是攀钢钒钛全资子公司,是攀钢集团钒钛产品的统一销售平台。

报告显示,标的资产在报告期内通过上海钒钛销售金额在营业收入的占比分别为83.76%、91.74%和98.66%,呈逐年增长的趋势。2019年上半年,标的资产向上海钒钛销售钒产品达16.77 亿元。而且,其主要原材料、能源动力等均统一向西昌钢钒采购。

在大股东曾承诺,将西昌钢钒的钒产品生产加工业务注入攀钢钒钛的前提下,标的资产的业绩难以洗脱被“操纵”的嫌疑。问询函要求,在客户及供应商均为关联方的情况下,说明标的资产是否存在对关联客户及供应商的重大依赖,以及交易价格的确定方法及公允性。

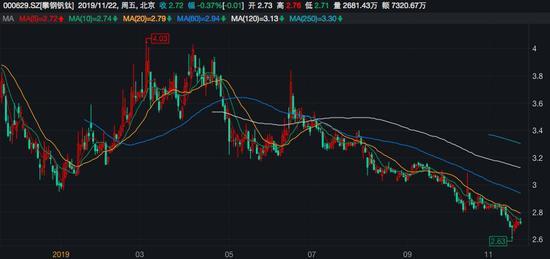

攀钢钒钛最近一年股价走势

数据来源:Wind

资产负债率大幅上升

收购草案显示,根据资产评估报告,以2019年6月30日为评估基准日,本次交易标的评估值为62.58亿元,评估增值48.7亿元,增值率 351.11%。

虽然2019年上半年攀钢钒钛实现净利润12亿元,但相比起来,62亿元的收购对价仍不是小数目。攀钢钒钛表示,将以自筹资金,包括上市公司自有资金、银行借款或其他合法渠道筹集的资金支付交易价款。

攀钢钒钛三季报显示,截至2019年9月30日,公司货币资金余额为37亿元。同时,本次交易后,由于公司应向西昌钢钒支付交易价款,致使公司其他应付款大幅攀升,资产负债率从29.25%攀升至69.33%。

对于此次62亿现金收购资金来源的具体构成,问询函要求攀钢钒钛详细说明,同时要对公司对支付交易价款后对流动性、财务状况及生产经营的影响进行解释。

针对资产负债率的大幅攀升,问询函要求说明资产负债率攀升对公司偿债能力、融资能力等的影响,以及交易完成后公司资产负债率是否处于合理水平。

另外,根据攀钢钒钛与西昌钢钒签署的盈利预测补偿协议,西昌钢钒承诺本次交易完成后,标的资产2020年度、2021年度、2022年度经审计的合并报表口径下归属于母公司股东的净利润,分别不低于5.99亿元、6.31亿元、6.6万元。

但是,钒产品加工生产业务是西昌钢钒最重要的业务组成部分,剥离标的资产后,西昌钒钛剩余资产盈利能力有限。问询函中也提到,要求攀钢钒钛分析说明交易对方是否具有充分的业绩补偿能力。

因为三年前的重大资产重组遗留下来的同业竞争问题,鞍钢集团做出将标的资产注入上市公司的承诺。但是这次62亿元的高溢价收购,是否会留下更多的后遗症,针对问询函中的问题,攀钢钒钛也需做更详细的解释。

( 作者:余飞 编辑:赵金博 )