亚太科技子公司事故3人死2人失联 去年可转债募11.6亿

中国经济网

2024-02-19 11:16

江苏亚太轻合金科技股份有限公司(以下简称“亚太科技”,002540.SZ)昨晚发布关于子公司发生安全事故的公告。公告显示,2024年2月18日凌晨2时许,亚太科技全资子公司亚太轻合金(南通)科技有限公司(以下简称“亚通科技”)一期项目车间内生产铝棒的铸造井区域发生爆炸。截至目前,共造成3人死亡、2人失联,搜救和善后工作正在进行中。

亚通科技现处于临时停产状态。亚通科技为亚太科技全资子公司,主营车用铝挤压材等产品,2023年1-9月实现营业收入2,013,638,015.21元、占公司合并营业收入41.17%,净利润241,183,311.92元、占公司合并归属于上市公司股东的净利润60.71%。亚通科技主要生产工序为熔铸、挤压、热处理、深加工等,经初步排查,一期项目熔铸产线损坏,挤压、热处理、深加工及二期项目产线未损坏。截至公告披露日,事故仍在调查中,公司尚未收到事故调查组出具的事故调查报告及相关处理意见,亚通科技复工复产时间存在一定不确定性,公司暂不能准确预计本次事故造成的直接和间接经济损失。

亚太科技表示,事故发生后,公司第一时间启动安全事故应急预案并成立应急工作小组,全力开展救治、善后及调查等工作。相关主管部门已成立事故调查组,事故具体原因尚在确认中,公司将积极配合消防、应急等部门开展后续工作。

2017年11月23日,亚太科技非公开发行新增股份230,529,500股在深圳证券交易所上市。发行价格为6.42元/股,募集资金总额为1,479,999,390.00元,募集资金净额为1,467,128,865.38元,保荐人(主承销商)为东兴证券。

亚太科技于2023年3月9日向不特定对象发行11,590,000张可转换公司债券,每张面值100元,发行总额115,900.00万元。经深交所“深证上〔2023〕334号”文同意,公司115,900.00万元可转换公司债券于2023年4月27日起在深交所挂牌交易,债券简称“亚科转债”,债券代码“127082”。保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为黄建飞、王旭。

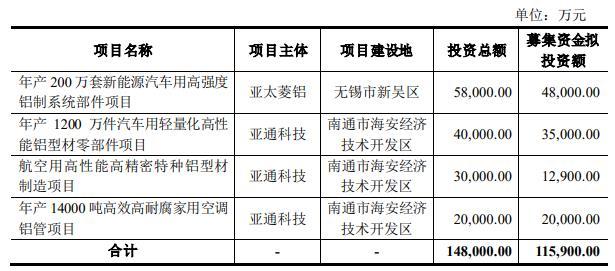

本次可转债的募集资金总额为人民币115,900.00万元(含发行费用),募集资金净额为114,967.42万元。募集资金扣除发行费用后用于年产200万套新能源汽车用高强度铝制系统部件项目、年产1200万件汽车用轻量化高性能铝型材零部件项目、航空用高性能高精密特种铝型材制造项目、年产14000吨高效高耐腐家用空调铝管项目。

本次发行的可转债的期限为自发行之日起六年,即自2023年3月9日至2029年3月8日。本次发行的可转债票面利率:第一年0.30%、第二年0.50%、第三年1.00%、第四年1.50%、第五年1.80%、第六年2.00%。

本次发行的可转债转股期限自发行结束之日2023年3月15日(T+4)起满六个月后的第一个交易日起至可转债到期日止。

本次发行的亚科转债向股权登记日(2023年3月8日,T-1日)收市后登记在册的发行人原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)通过深交所交易系统网上向社会公众投资者发行。认购金额不足115,900万元的部分由保荐机构(主承销商)包销。

亚太科技聘请联合资信评估股份有限公司为本次发行的可转债进行信用评级,根据联合资信评估股份有限公司出具的信用评级报告,公司主体信用等级为“AA”,本次可转债信用等级为“AA”,评级展望为稳定。公司未对本次向不特定对象发行的可转债提供担保。

亚太科技2023年度业绩预告显示,亚太科技归属于上市公司股东的净利润预计为盈利55,000万元至61,200万元,比上年同期下降9.48%至18.65%;扣除非经常性损益后的净利润预计为盈利50,200万元至55,200万元,比上年同期增长20.84%至32.87%。

( 编辑:王擎宇 )